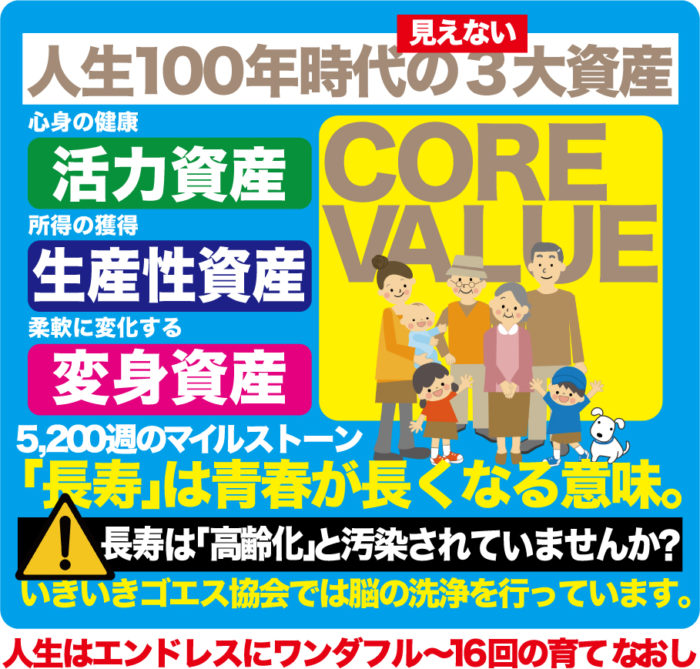

人生100年時代には、「ライフシフト」が重要な概念になっています。

そのひとつに「ポートフォリオ・ワーキング」「ポートフォリオワーカー」という聞きなれない言葉と遭遇します。

ポートフォリオって、なんでしょう?

ここでは、ポートフォリオについてお話しします。

この記事は、2020年に21歳を迎えるあなたが2090年に71歳のティーンエージャーになるアドバイスです。

「ポートフォリオ」理論が理解できていないと人生100年時代を生き抜いて71歳のティーンエージャーになるのは困難になります。

長寿化=高齢化ではありません。長寿化=思春期のワイド化です。

すでに体験している方もいます。今後、どんどん増えてきます。

ポートフォリオってなに?

ポートフォリオとは、「書類を運ぶために、ひとかたまりにするケース」の意味。

主に「金融・資産形成」「教育」「クリエイター」の分野で、それぞれ慣用的に異なる意味を持ちながら定着しています。

しかし、その意味を追いかけていくとなんとなく、「あ、そうか」と理解できます。

いちばん浸透しているのは、「金融・資産系」ではないのかなと思います。

金融・資産形成で使われている「ポートフォリオ」は、現金、預金、株式、債券、不動産など、投資家が保有している金融商品の一覧、その組み合わせの内容(株式の銘柄などまで具体的に)を指しています。

お金を投資する場合、リスクを伴いますが、分散投資することでリスクが軽減されます。

そのときに「ポートフォリオ」理論が使われます。

「ポートフォリオ」理論が理解できていないと分散投資の理解を間違えてしまいます。

ポートフォリオできるスキルは、資金形成だけでなく無形資産にもあてはまります。

「多くの卵をひとつのカゴに入れるな」という西洋のことわざ

「多くの卵をひとつのカゴに入れるな」というのは、西洋での古くからの格言です。

卵をいっぱい入れたカゴを落とせば、すべての卵が割れてしまいます。それを防ぐためにいくつかのカゴに分散すれば危機回避ができます。

同じ証券に投資するのではなく分散(アロケーション)すれば、特定の証券のパフォーマンスが悪い時に他にパフォーマンスの良い証券があれば、全体のパフォーマンスは、そこそこに落ち着きます。

ほとんどの人は納得していただけると思いますが、少し掘り下げると「ポートフォリオ理論」の必要性がでてきます。

リスクのあるものと、リスクのないものに投資したとしたら、リスクのないものが、リスクのあるものがリスクを被っても助けになります。

しかし、投資やビジネスの世界で「リスクのないものはない」ので、そんなことは現実にはありません。

いかにしてリスクのあるものとリスクのあるものを組み合わせて、リスクをなくすかというのが「ポートフォリオ」なのです。

結論をいうと、逆の値動きをするものを一株ずつ、あるいは等しい金額をすれば投資する良いのです。

しかし、実際にマーケットで、互いにプラスの相関を持っている株銘柄は多く、完全に同じ相関にあるものも少なく、逆の動きをする銘柄はもっと少ないのです。

互いが完全に同じ方向に動かないものに等しく分散して投資をすると、ポートフォリオ全体のリスクは減少する。

逆に完全に同じ方向に動く2つの株式に投資するとリスクは全く減りません。

そこで、投資やビジネスにおいて、ファイナンスの知識は必須になります。

リスクとリターンを計算する「期待収益率」

期待収益率は様々な場面で役立つ概念ですので、知っておいて損はありません。

ここでは、期待収益率について分かりやすく解説します。

期待収益率とはある資産の運用により、獲得が期待できるリターン(収益)の平均値です。

要求収益率とも呼ばれる期待収益率は、投資資金に対して、どの程度のリターンを期待できるかを算出します。

ポートフォリオで問題にしたように、投資する資産ごとに、期待収益率は異なります。

最初からリターンが固定されている預金や国債等の安全資産の運用と違い、値動きのある株式や外貨への投資は不確実性が高いものです。

そのために「ギャンブル」に似たものと食わず嫌いされてしまいます。

しかし、不確実性(リスク)の高い投資ほど期待収益率も高くなる傾向があることで「ギャンブル」と片付けてしまうほど簡単な話ではありません。それを言い出すとベンチャービジネスが入り込む余地はありません。

つまり100年時代を生きていけないということです。

ライフシフターをめざすなら、ビジネスセンスを磨く上でも、少額でもいいのでトレーニングしてみてはいかがでしょうか?

ただし「気合で頑張る」というカミカゼのようなアホなことはいわないで、きちんと説明できるスキルを磨きましょう。テーマはここにあります。

ファイナンシャルプランナーの試験に使われた投資信託の期待収益率と、ポートフォリオの期待収益率の計算方法から学びます。

「さまざまな金融商品にバランス良く資産を配分しておいたほうがいい」というのがポートフォリオの考え方です。

最もリターンが大きくリスクが小さい最適な組み合わせを探る「ポートフォリオ理論」です。

次回はリスクプレミアムについて、説明します。

まとめ

「習うより慣れろ」の典型的な事例が金融資産運用です。

「習うより慣れろ」の典型的な事例が金融資産運用です。

コンビニのおにぎり、パンが小さくなったと感じませんか?

いつの間にか魚肉ソーセージはかっての半分です。

消費者物価指数に反映されない物価上昇は容赦なしです。

資産を大きく増やさいと!危機感が募るけど、時間も手間もかけられない!

しかし株を持っていれば定期的に配当を得られます。

いま、日本の上場株の配当利回り(年間配当÷株価×100)は平均1.5%程度です。

こうした利益を合わせれば、定期預金よりはるかに高い成果が期待できます。

リスクのない程度、人生100年時代、ライフプランに合った22の積立方法を実践で学びながら、スキルと高めていくと資産運用スキルを使って利益を組み合わせて(ポートフォリオ)して、素敵なライフプランを具現化してください。

コメント