こんにちは、人生100年時代の「マインドフルネス実践講座」のコーチ、ゲンキポリタンです

2018年に改正された「配偶者控除」と「配偶者特別控除」について、どう違うのか、気になりますよね。

スティーブ・ジョブズは「未来を読んで点と点をつなぐことはできません。後から振り返って初めてできる。」と言いました。

100年ライフをマインドフルネスに生きるには「お金」は最重要課題です。

少しでも節約して貯蓄と投資に回したいものです。

先が見通せなくライフプランが難しく長い100年ライフだから、マインドフルネスなライフデザイン(生き方)が羅針盤になります。

だからといって簡単でないのは、長い100年ライフ。

2回生きるつもりで、働き方も含めて暮らしをシフト(転換)する必要があるからです。

ところが、ジョブズ氏が言ったように「未来を読んで点と点をつなぐことはできない」のです。

いつどこでシフトするのか、その見通しは自身の主体性次第です。

主体性を後押しする資金(お金)が必要になります。

人は誰も安心・安全を求めています。

その根拠になるのが、時間とお金。時間とお金の使い方は上手にしたいです。

カフェで飲むコーヒーを止めたら投資に回せるので、100年ライフを考えたら、ぜひそうしたいものですね。

話題だって、付き合う人脈も変わって人生がワイドになります。

所得税法には、みなさんご承知にように、配偶者控除という制度があります。

これには「配偶者控除」と「配偶者特別控除」と呼ばれる制度があります。

紛らわしいのですよね。

2018年に改正された「配偶者控除」と「配偶者特別控除」について、どう違うのかご説明します。

お金は「均等3 分割する」が基本

お金(家計)は、消費(生活費)、浪費、投資と3つに分けられますが、消費の中味は少し複雑。

お金(家計)は、消費(生活費)、浪費、投資と3つに分けられますが、消費の中味は少し複雑。

家計は、収入(税引前の額面)を、税金・生活費・将来への投資に均等3 分割すると覚えておきたいものです。

収入に対して、実際に手にしたお金が「なんでこれだけしかないの?」と感じるとき、税金を軽く考えてはいけません。税のプロにならなくても常識の範囲でマスターしておきたいものです。

個人への税金は、所得が多ければ多いほど多額になります。

個人への税金は、所得が多ければ多いほど多額になります。

税率の区分が多くて複雑ですが、所得税と住民税を合わせた税額は、課税所得300 万円(額面給与700 万円(家族4名としたときに課税対象となる所得〕)の場合、所得税と住民税でおおよそ50万円引かれます。

課税所得500 万円(同900 万円)で約100 万円。課税所得700 万円(同1100 万円)で約170 万円程度が目安です。

これとは別に、社会保険料が額面給与の15%程度かかります。

課税所得500 万円(額面給与900 万円)の場合は75万円です。

課税所得500 万円(額面給与900 万円)の場合、税金と社会保険料の合計で約175 万円。

つまり、約3 分の1 です。

もしも、あなたが「ひとり会社」を含む経営者なら利益が出たときに、税金を減らしたいと考えるでしょう。一時的に減らせる対策はあっても、恒常的に税金が減るような節税は、ほとんどありません。結果的には、賢くやったつもりでも、税金を減らせばもお金も減り、税金の支払いを未来に先延ばしするだけです。

なぜなら、支払う方から考えると、ただ持って行かれるように思いますが、現行の税金システムは支払う側にメリットが大きい制度になっているからです。

そこで基本中の基本である「配偶者控除」について考えます。

同一生計配偶者&扶養親族の合計所得金額の変更

「給与所得控除の引き下げ」の影響により、給与所得控額(基礎控除)が38万円から48万円に10万円引き上げられました。

配偶者控除

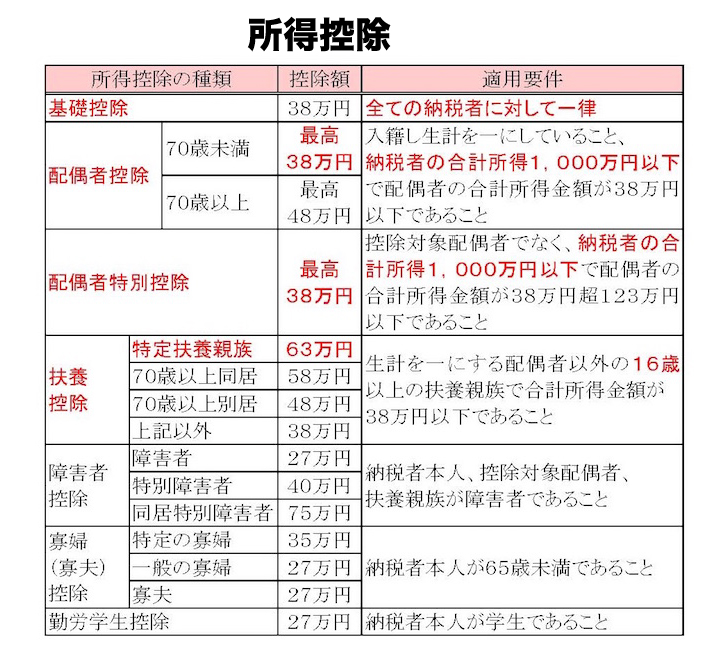

次の表は、配偶者控除など所得控除一覧です。

2020年度以降、基礎控除が「48万円」に変更されます。

基礎控除の改正

令和2年の改正によって、基礎控除は、全ての納税者に対して適用されるもので、これまでは基礎控除に対して適用要件がなく、一律38万円が控除されていました。

しかし今回の改正に伴い、以下のように基礎控除にも適用要件が設定された上で、基礎控除の額が最大48万円に引き上げられることになりました。

これに伴い、住民税の基礎控除の額にも変更が生じます。

住民税は、都道府県または市町村が計算するもののため年末調整業務に直接影響はありませんが、2021年6月以降の給与から天引きされる徴収税額に影響することになります。

配偶者控除の改正

令和元年現在、配偶者の年間所得が38万円以下の場合には「配偶者控除」が適用されます。

同じく配偶者の年間所得が38万円超123万円以下の場合には「配偶者特別控除」が適用されます。

「配偶者控除」と「配偶者特別控除」は配偶者の所得に応じてどちらが適用されるかが決定される仕組みです。

配偶者控除とは、納税者に所得がない、または一定額以下の配偶者がいる場合に、納税者の所得が一定額控除される制度です。

例えば、旦那さんの給与年収が500万円で、奥さんが専業主婦の場合は、旦那さんの所得から38万円を控除することができます。

適用条件と控除額一覧

「配偶者控除」は、配偶者の年間所得が38万円以下の場合に適用される所得税法上の所得控除です。

これが適用されるには、配偶者が次の4つの要件を満たしている事が必要です。

- 民法上の規定による配偶者であること(内縁関係の人は該当しません)。

- その年の12月31日時点で納税者と生計を一にしている。

- 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者で、その年度を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

また、控除対象の配偶者の年齢がその年の12月31日時点で70歳以上の場合は、「老人控除対象者配偶者」となります。

「配偶者控除」(令和元年現在)

- 民法上の規定による配偶者であること(内縁関係=事実婚の人は該当しません)。

- その年の12月31日時点で納税者と生計を一にしている。

- 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者で、その年度を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

4つの要件のうち、注目ポイントは3です。

配偶者が給与所得者であれば、38万円に給与所得控除分の65万円を足した年間給与収入103万円までが「配偶者控除」の対象となります。

103万円を超過すると、「配偶者控除」の対象から外れるだけでなく、配偶者本人も所得税の納税が必要となります。これがよく言われる「103万円の壁」です。

これがパート収入が103万円以下になるように働きたいという主婦の理由です。

配偶者控除の所得控除額は配偶者の年齢が70歳未満の場合で38万円、70歳以上の場合で48万円と定められていました。

これが2018年からは制度改正が行われ、納税者本人の所得によって、控除額は次のように変わりました。

控除を受ける人の合計所得金額……控除額(カッコ内は配偶者が70歳以上の場合の控除額)

- 900万円以下……38万円(48万円)

- 900万円超950万円以下……26万円(32万円)

- 950万円超1000万円以下……13万円(16万円)

納税者本人の合計所得金額が900万円以下であれば、従来と変わらない控除が受けられるものの、900万円を超えると段階的に控除額が減少していき、1,000万円を超える場合は控除がない仕組みです。

改正前は納税者の所得要件が設けられていなかったので、配偶者が控除対象配偶者であれば、納税者の所得がいくらでも38万円を控除することができました。

合計所得金額が900万円を超える人は実質増税となっているので注意したいですね。

配偶者特別控除の控除額

配偶者に38万円を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。これを配偶者特別控除といいます。

なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

配偶者特別控除が適用される「控除対象配偶者」の条件は以下のとおりです。

- 民法上の規定による配偶者であること(内縁関係=事実婚の人は該当しません)。

- その年の12月31日時点で納税者と生計を一にしている。

- 年間合計所得額が38万円超123万円以下である(給与のみの場合は年収が103万円超201万円以下)。

- 青色申告者の事業専従者で、その年度を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

↑「配偶者控除」とどこが違うかと言うと3の項目ですね。

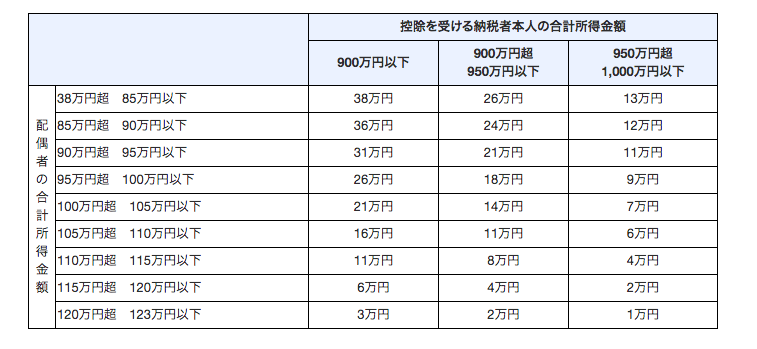

次に、配偶者特別控除の控除額を説明します。

出典:国税庁

配偶者の所得と納税者本人の所得に応じて、控除額は細かく定められています。

納税者本人の合計所得金額が900万円以下の場合の配偶者の控除額は次のようになっています。

令和元年の配偶者特別控除

出典:国税庁

配偶者の合計所得金額……控除額

- 38万円超85万円以下……38万円

- 85万円超90万円以下……36万円

- 90万円超95万円以下……31万円

- 95万円超100万円以下……26万円

- 100万円超105万円以下……21万円

- 105万円超110万円以下……16万円

- 110万円超115万円以下……11万円

- 115万円超120万円以下……6万円

- 120万円超123万円以下……3万円

このように控除額は段階的に減少していき、123万円を超える場合に配偶者特別控除が適用されなくなります。

納税者本人の合計所得金額が1,000万円を超える場合には控除が受けられない点も同様です。

また、配偶者特別控除には、配偶者の年齢による控除額の変化はない事にも注意したいですね。

「配偶者特別控除」は「配偶者控除」が受けられない場合に適用されると説明されますが、このような理由によるものです。

令和二年以降の配偶者特別控除

出典:国税庁

配偶者の合計所得金額……控除額

- 48万円超95万円以下……38万円

- 95万円超100万円以下……36万円

- 100万円超105万円以下……31万円

- 105万円超110万円以下……26万円

- 110万円超115万円以下……21万円

- 115万円超120万円以下……16万円

- 120万円超125万円以下……11万円

- 125万円超130万円以下……6万円

- 130万円超135万円以下……3万円

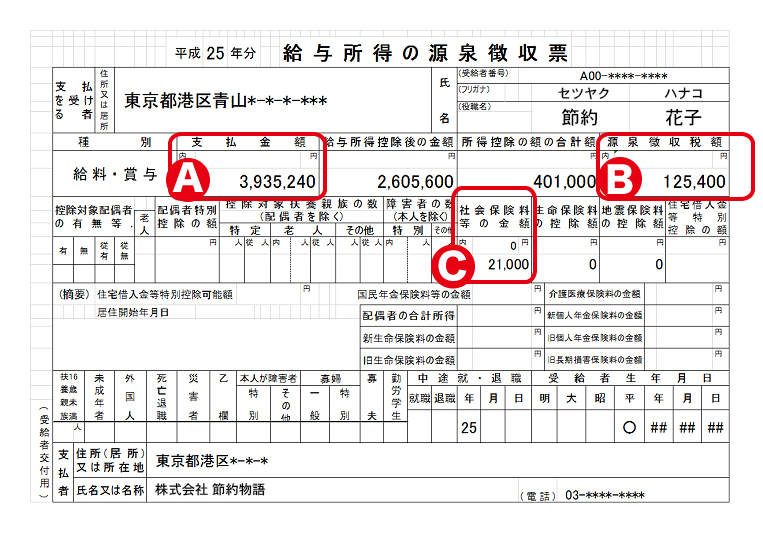

確定申告または年末調整で適用できる

配偶者控除、配偶者特別控除を行うには、納税者の職業によって手続きが異なります。

会社員を始めとした給与所得者の場合、会社が行う年末調整の際に手続きを行うことで配偶者控除、配偶者特別控除の適用を受けることができます。

個人事業を行っている者や、年の途中で退職したなどで年末調整がおこなられていない者は、確定申告の際に手続きを行うことで配偶者控除、配偶者特別控除の適用を受けることができます。

お金は哲学を生む源

「祈り」のあるマインドフルネスな100年ライフとは自分の人生のある場所で暮らすこと。

自分の人生のある場所で暮らしている人には、特長があります。

潔い、謙虚、あっさりしていて他者に要求しません。

マインドフルネスに自分の人生のある場所で暮らしている人からは、誰も人生は盗めないのです。

家庭は、衣食住、健康、愛情、承認・・・哲学がうまれる場所。

フリー、シェア、ワークワイフバランス、フリーランス、テレワーク、SOHO、ノマド、ソシャルメディア、ミニマリスト、移住、多面性、副業、複業、通販、いろんな言葉が飛びます。

聞きなれない言葉が当たり前になり、どんなに「時代」がめまぐるしく移り変わっても、人が求めいる本質に変化はありません。

哲学のない言葉、モノ、いき方、生き方に意味も価値もないのは昔もいまも同じ。

敗戦で焼け野原となった日本で生きるにはモノを揃えることが始まりでした。

豊かなアメリカに憧れ働き蜂と言われながらも、モノを追い求めて手にしたものの、「し合わせ」の代用品に過ぎないことを知り、心を探すように追い求め、ワークライフバランスを整えることに希望を見出し、人々は人生100年ライフをベターなライフデザインで実現したいと願っています。

100年ライフをベターにするには、モノでは実現できません。体験が豊かさを運んできます。

ベターな100年ライフとは自分の人生のある場所で暮らすこと。

ベターな100年ライフとは「祈り」のある暮らし。

その基盤はライフデザイン(生き方)に忠実なライフプラン(生活設計)の実践にかかっています。

マインドフルネスなファイナンシャルプラン

マインドフルネスなファイナンシャルプランでサポートはまずはこちら(無料)。

急がず、先回りせずに、祈りながら、ゆっくりと時を一緒に過ごす。

苦しみをいたずらにばら撒かず呑み込めば幹は育ちます。

幹・・・・木の幹とはなんでしょう。

木に幹があるように体には体幹があり、心にも「心幹」という名の幹があります。

マインドフルネスなファイナンシャルプランでは、「心幹」が育つサポートもします。

「ライフデザイン」を作るのは「ライフスキル」・・・ライフスキルは、時代を選ばず、どんなときも、どこでも生きていける力。

- 健康と美容の基礎となる睡眠マイスター「スリープアスリート」

- 自分の人生のある場所で暮らすための知恵「マインドフルネス」

- 結果には原因があります。整理整頓で暮らしやすい提案「ゴエス〜5つのSで実践する整理術」

まとめ

マインドフルネスに自分の人生のある場所で暮らしている人からは、誰も人生は盗めません。

充実した100年ライフを過ごすためにお金は絶対大事。

お金、時間、睡眠を疎かにする人は、絶世の美女であっても信用してはいけません。

自分の人生のある場所で暮らすための「配偶者控除」と「配偶者特別控除」の違いをご説明しました。

コメント